スポンサーリンク

2020/6/26

今年2020年から基礎控除が10万増えて、

給与所得控除と公的年金等控除が10万減った。

今回は公的年金等控除に注目しよう。

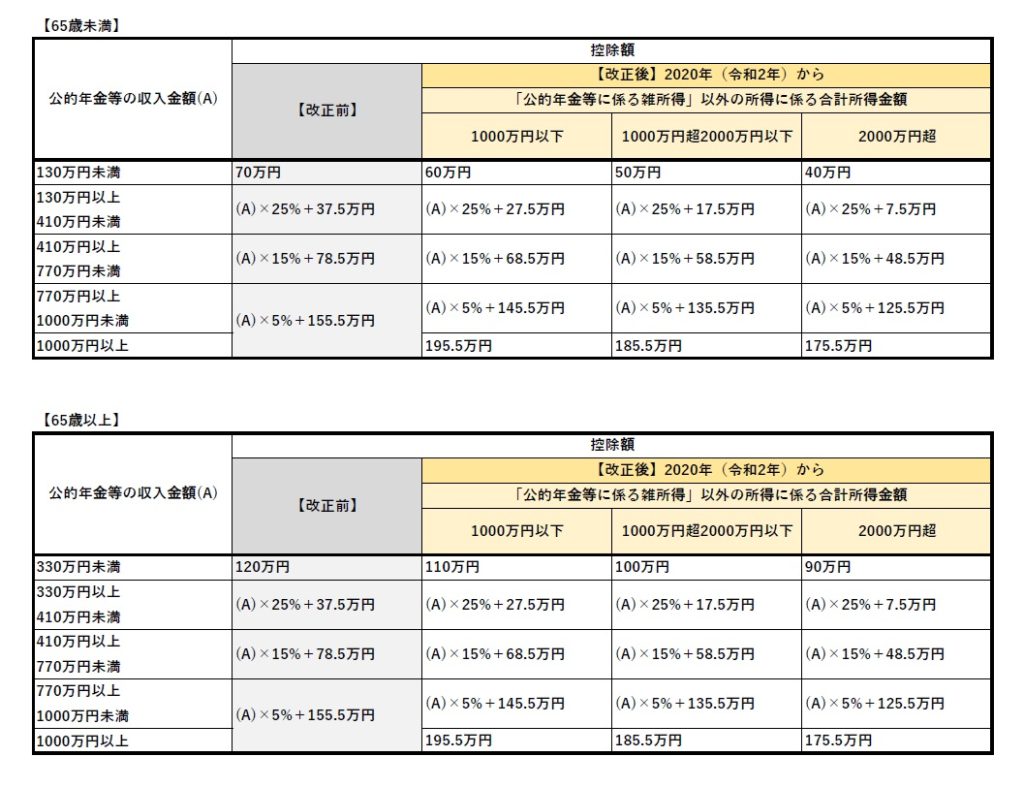

■公的年金等控除の改正前・改正後

昨年まで、公的年金等控除については

給与所得控除とは異なり控除額に上限が無く、

高所得の年金所得者にとって手厚い仕組みとなっていた。

そこで、世代内・世代間の公平性を確保する観点から、

今年2020年より公的年金等収入が1,000万円を超える場合の控除額に195.5万円の上限が設けられた。

また、公的年金等以外の合計所得金額に応じて、控除額が引き下げられたのである。

公的年金等以外の合計所得金額が

1000万円以下の場合は一律10万の引き下げ、

1000万超2000万以下の場合は一律20万の引き下げ、

2000万超の場合は一律30万の引き下げと、

高額所得者については控除が大きく減額された。

給与所得控除と公的年金等控除と両方一度に控除が引き下げされたため、

両方の収入がある人は負担が大きい。

これを配慮して

『所得金額調整控除』が設けられた。

●公的年金等控除にも『所得金額調整控除』がある

前回、給料年収850万超の場合の所得金額調整控除を紹介しました。

これとは別に、

給与収入と年金収入両方がある人についても、

所得金額調整控除の適用を受けることができます。

≪要件 ※(1)かつ(2)を満たす≫

(1)給与所得控除後の給与等の金額と公的年金等に係る雑所得の金額の両方がある

(2)(1)の金額が両方合わせて10万円を超える

≪控除金額≫

{給与所得控除後の給与等の金額(10万円が限度)+公的年金等に係る雑所得の金額(10万円が限度)}-10万円=控除金額

年金と給与の両方の収入で生活している人については、

上記のように最高10万控除をプラスすることにより、負担増を軽くするわけです。

●控除を受けるには

給与収入と年金収入両方がある場合の所得金額調整控除については、

確定申告により適用を受けます。

(年末調整では控除が受けられませんのでご注意を)

***

≪あとがき≫

昨日のあとがきに書いたインターネットバンクの手続きを

銀行の支店へ行ってしてきました。

めんどくさいので早く終わらせてしまおうと。

すると担当のおねえさんが

明るくスムーズに案内してくれて、

気持ちよく手続きできました。

しかし、利用開始のお知らせは電話でくるそうです。

アナログ・・・

こういうのは金融機関によって差があるのでしょうかね。

とりあえず、有能なおねえさんのおかげで昨日のモヤモヤがとびました。

(ああ、おねえさんに弱い・・・)

≪あたらしいこと≫

とあるトレーニング

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------

[…] 夫婦それぞれ給料850万超稼ぐときは、それぞれ所得金額調整控除を 年金と給与の収入があるときは、所得金額調整控除を […]

[…] 年金と給与の収入があるときは、所得金額調整控除を […]