スポンサーリンク

2020/6/25

昨日のブログで、

今年から基礎控除が10万増えたことを紹介した。

なぜ基礎控除が10万増えたのかというと、

給与所得控除と公的年金控除が10万減ったからである。

今回は給与所得控除に注目するとして、

今年2020年から10万減ってどうなったのか?

下の表より確認してみよう。

(国税庁ホームページ掲載の表を並列)

上から3段目までは一律に10万減っている。

しかし4段目から

「給与等の収入金額」が

660万超1000万以下 → 660万超850万以下

となっているのだ。

昨年まで給与年収1000万超を上限としていたのに、

今年から給与年収850万超が上限となったのだ。

しかも、

給与年収1000万超の人にいたっては、

給与所得控除が220万→195万となっているので、

10万ではなく25万減っている。

これはかなり大きい。

そこで、

子育て等に配慮する観点から、

23歳未満の扶養親族や特別障害者である扶養親族等がいる人には

負担増が生じないように措置が講じられた。

それが『所得金額調整控除』である。

●所得金額調整控除とは

所得金額調整控除の要件と控除金額は次の通りです。

≪要件 ※(1)かつ(2)を満たす≫

(1)本人の、その年の給与等の収入金額が850 万円を超える

(2)次のいずれかに該当する場合

イ.所得者自身(本人)が特別障害者

ロ.同一生計配偶者または扶養親族が特別障害者

ハ.扶養親族が年齢23歳未満

≪控除金額≫

{給与収入(1,000万円が限度)-850万円}×10%=所得金額調整控除額

上記の控除金額により、

子育て世代等には、年収が高くても

給与所得控除が昨年の金額の10万減で収まるように調整されます。

●ふたりとも850万超なら、ふたりとも所得金額調整控除の適用あり

扶養控除は、扶養しているうちの一人だけしか控除を受けることができません。

しかし、所得金額調整控除については考え方が違います。

たとえば、23歳未満の子供(その子供の合計所得金額が48万円以下)がいる夫婦ならば、

夫と妻の両方で所得金額調整控除を受けることができます。

つまり、上記の要件に該当すれば、控除を受けるのは一人に限らないのです。

所得金額調整控除申告書の「申告についてのご注意」には

下記のように書かれています。

(わかりにくいですけれども)

あなた以外の所得者の所得金額調整控除の適用において、次のイ、ロ、又はハに該当する特別障害者又は年齢23歳未満の人とされた人であっても、あなたの所得金額調整控除の適用において、次のイ、ロ、又はハに該当する特別障害者又は年齢23歳未満の人とすることができます。

イ.所得者自身(本人)が特別障害者

ロ.同一生計配偶者または扶養親族が特別障害者

ハ.扶養親族が年齢23歳未満

●控除を受けるには、年末調整のときに提出

所得金額調整控除の適用を受けるためには、

年末調整のときに

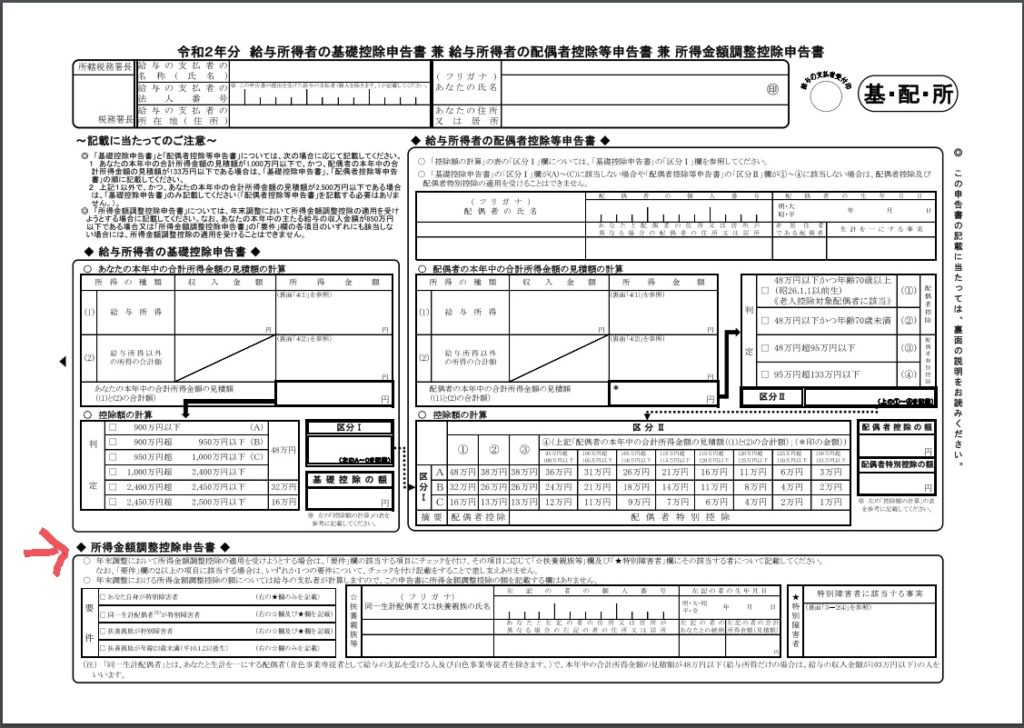

『給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書』を提出します。

(タイトル長いですね)

これです↓

申告書の下の部分が所得金額調整控除申告書になっていますので、ここに記載しましょう。

というわけで、稼ぐご夫婦の場合は、

それぞれ所得金額調整控除申告書の記入をお忘れなく。

※年収2000万円超の人は年末調整できませんので、

確定申告で控除を受けることになります。

***

【あとがき】

一般の金融機関だとインターネットバンクの利用手数料がかかりますよね。

(個人はかかりませんが)

しかし最近、

会計ソフト用のデータ利用のみだったら無料、というプランを見つけたので

申し込もうとしました。

ところが、金融機関のホームページを見ても申込する場所が見当たらない。

仕方がないので書いてあったフリーダイヤルへ電話してみると、

「口座を開設した支店へ行って申し込んでください」とのこと。

インターネットバンクの利用手続きが、

インターネットからできないとは・・・

せめて郵送で手続きできるようにしておいてくれたらいいのに。

まだまだ、こういうことありますね。(ぬぬぬ・・・)

【あたらしいこと】

・ネットバンクの問い合わせ

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------

[…] 前回、給料年収850万超の場合の所得金額調整控除を紹介しました。 […]

[…] 夫婦それぞれ給料850万超稼ぐときは、それぞれ所得金額調整控除を 年金と給与の収入があるときは、所得金額調整控除を […]

[…] 夫婦それぞれ給料850万超稼ぐときは、それぞれ所得金額調整控除を […]