スポンサーリンク

2020/10/15

Q.源泉所得税はいつまでに払えばいいの?

A.給与や報酬を支払った月の翌月10日までです。

はい、これが大原則です。

●支払った月を明記せよ

とにもかくにも、

源泉所得税は、給与や報酬を支払った月を明記することが大事です。

「明記する?え?どこに書くの???」

⇒納付書にですよ!

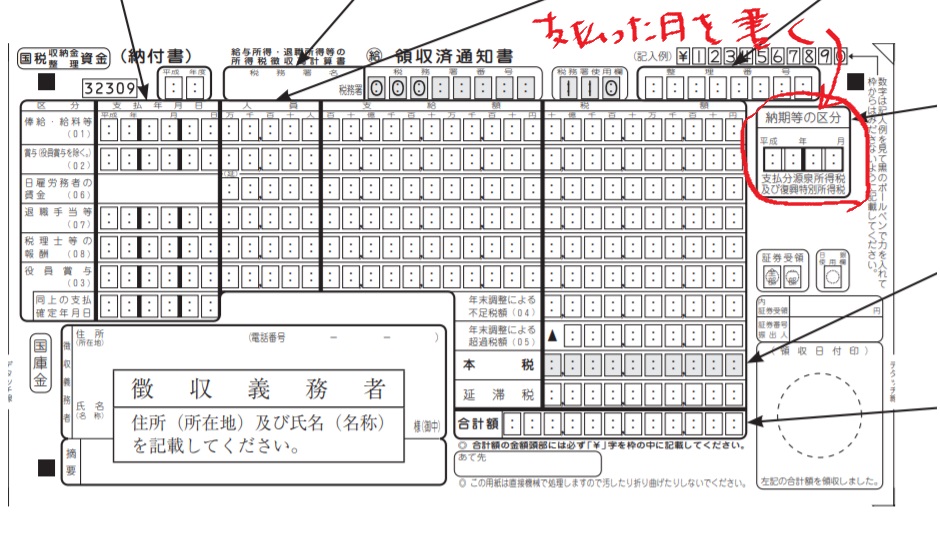

源泉所得税の納付書には右側に

「納期等の区分」欄があります。

ここに支払った月を書くのです。

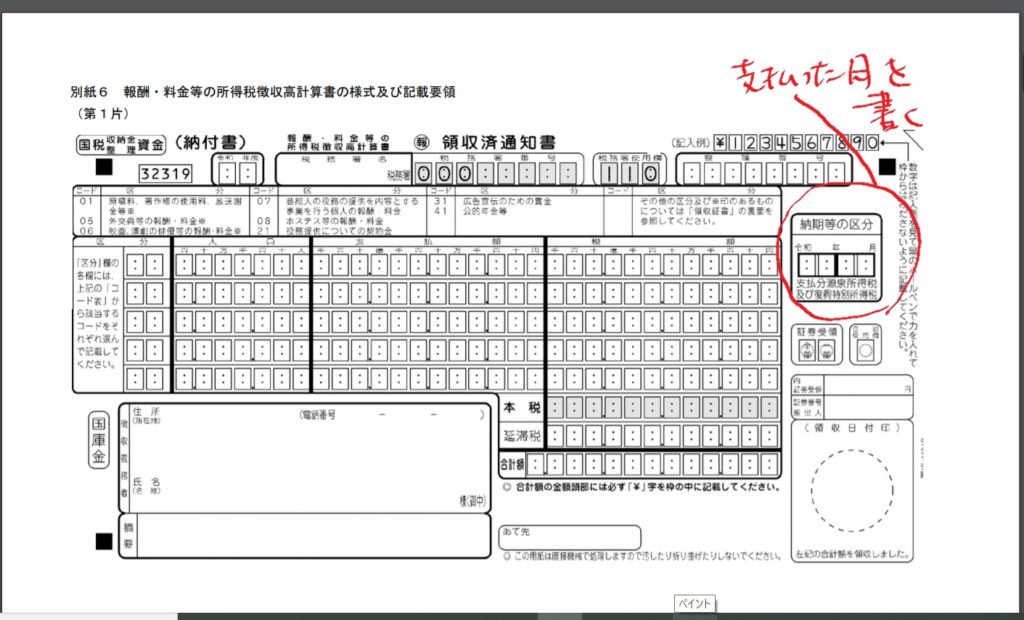

こちらは報酬用の源泉所得税の納付書です。

もちろん、ほかにもいろいろ書くところはあるのですが、

「納期等の区分」は書き忘れることがありますので、手書き派の人は特に注意しましょう。

●なぜ支払った月が大事か

「なぜ納付書に支払った月を明記することが大事なの?」

⇒支払った月が、源泉所得税の納付期限を決めるからです!

給与や報酬から源泉所得税を控除(天引き)するのは、

従業員や外注先に実際に支払うときに行うものとされているのです。

だから、給与や報酬を支払ったタイミングがいつなのか?が重要なのです。

さらには

源泉所得税が納付期限までに支払われているかを

税務署が「支払った月」でまずはチェックするからです。

●支払った月の考え方

具体例で考えてみましょう。

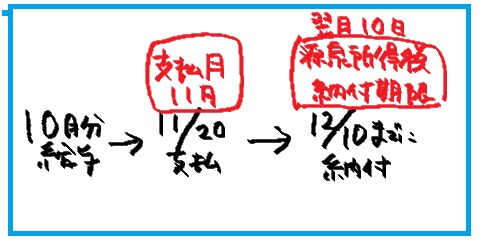

≪例1≫

10月分の給与を、11月20日に従業員へ支払った。

この場合の源泉所得税の納付期限は12月10日です。

実際に支払った11月20日(支払月=11月)が基準となるのです。

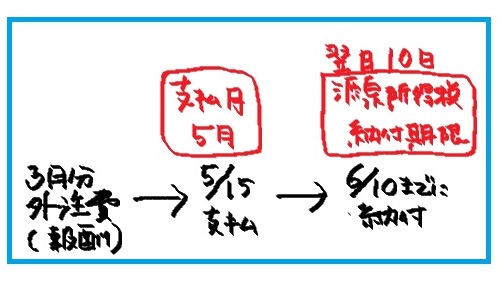

≪例2≫

3月に仕事をしてもらった個人のデザイナーの報酬を、

5月15日に支払った。

この場合の源泉所得税の納付期限は6月10日です。

この場合でも実際に支払った5月15日(支払月=5月)が基準となります。

どちらも、何月分の費用かは関係なく、

支払った月の翌月10日が源泉所得税の納付期限になっているのが

おわかりいただけましたでしょうか。

※役員報酬は未払でも実務上は通常の支給日に支払ったものとして源泉所得税を納付します。

●給与には納特があるが、外注先の報酬には納特はない

役員・従業員が常時10人未満の法人等については納期の特例制度があります。

事前に申請書を提出することで、

給与・賞与・退職金の源泉所得税を

下記のように半年ごとにまとめて納付することができる制度です。

(税理士・社労士・司法書士等の源泉所得税も納期の特例対象です)

・1月-6月に支払った給与等の源泉所得税:7月10日までにまとめて納付

・7月-12月に支払った給与等の源泉所得税:翌年1月20日までにまとめて納付

それ以外の、

個人の外注先の報酬から控除する源泉所得税については、

上記のような特例はありません。

有無を言わず、

支払った月の翌月10日までに納付してください。

***

≪あとがき≫

給与や外注先の支払が翌月や翌々月になる場合、

まれに源泉所得税を前払いしているケースがあるので書きました。

税金の前払いしてるので、お咎めはないんですけどね。

源泉所得税は従業員や外注先の個人から預かっているお金です。

人からの預かり分を支払わないことについては税務署も厳しくでます。

(消費税もそうですね)

源泉所得税は、納付が1日でも遅れると不納付加算税の対象になりますので注意しましょう。

(免除される場合もありますが)

≪あたらしいこと≫

煉獄さんのカレーパン(うまい!)

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------