スポンサーリンク

2020/4/27

個人事業主の所得税の計算は(簡略化すると)次の通り。

(収入-必要経費-各種控除)×税率=支払う税金

一方で、サラリーマン(=給与所得者)については、次のようになる。

(給与収入-給与所得控除-各種控除)×税率=支払う税金

給与所得控除とはサラリーマンにとっての必要経費であり、

その金額は、年収に応じて定められている。

そのため、給与所得控除の金額は、実際にサラリーマンが支払った金額とは異なる。

しかしながら、この給与所得控除の金額は多めに設定されているため、

サラリーマンが会社の職務遂行のために実際支払った金額より

かなり多くなることが常である。

よって、サラリーマンは個人事業主のように必要経費を積み上げて税金を計算するこはないが、

基本的には損しないようにできている。

でも、

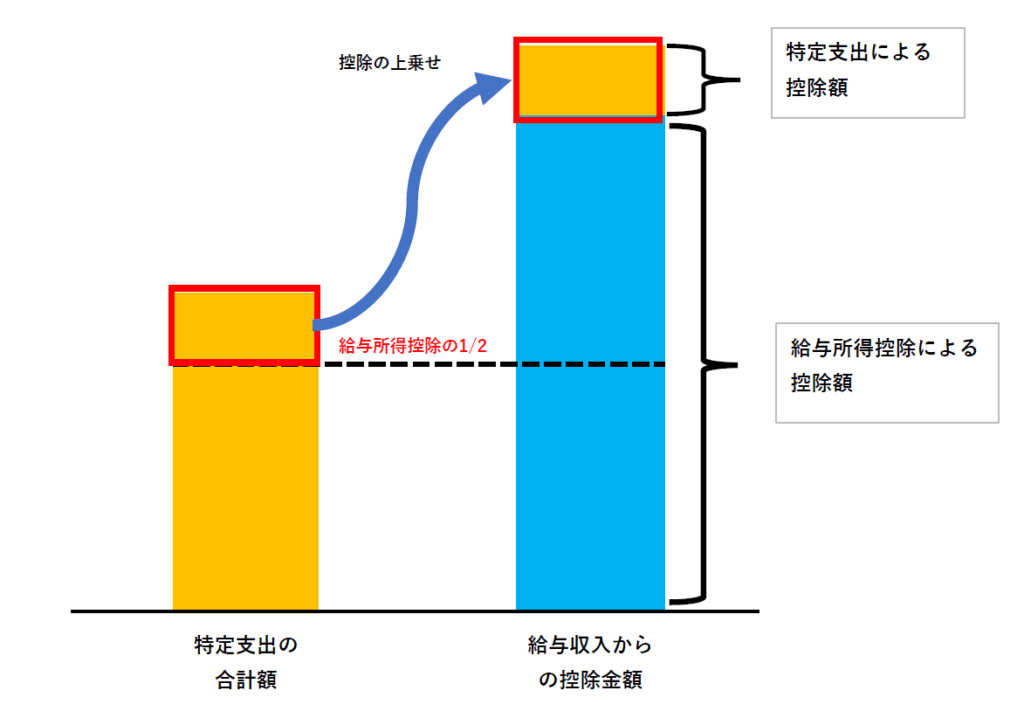

もしあなたが、サラリーマンで、

会社の職務遂行のために自己負担した金額が

給与所得控除の2分の1を超えるのであれば、

給与所得控除を上乗せできる『特定支出控除の特例』を使うことにより税金を減らすことができるかもしれない。

●どんな人が使えそうか

上に書いてあるように、

給与所得控除の金額は多めに設定されているため、

特定支出控除の特例を使える人は非常に少ないです。

特定支出控除の特例が使えそうな人の例示をあげてみます。

◆とにかく自己負担が多い人(会社側であまり負担してくれない)

◆会社の職務に必要な国家資格等取得のための受講費用の支払いがある

◆転任に伴い多額の引越費用を自己負担した

◆単身赴任をしており帰省旅費の金額が多い

などです。

●特定支出の種類

特定支出とは、

サラリーマンが自己負担した、その職務遂行に必要な次の支払であり、

会社が証明したものを指します。

(1)通勤費

一般の通勤者として通常必要であると認められる通勤のための支出

(2)転居費

転勤に伴う転居のために通常必要であると認められる支出

(3)研修費

職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出

(4)資格取得費

職務に直接必要な資格を取得するための支出

(5)帰宅旅費

単身赴任などの場合で、その者の勤務地又は居所と自宅の間の旅行のために通常必要な支出

(6)勤務必要経費(合計65万円まで)

・書籍、定期刊行物その他の図書で職務に関連するものを購入するための費用(図書費)

・制服、事務服、作業服その他の勤務場所において着用することが必要とされる衣服を購入するための費用(衣服費)

・交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他これらに類する行為のための支出(交際費等)

(7)職務上の旅費

勤務する場所を離れて職務を遂行するために直接必要な旅行で給与の支払者により証明された通常必要な支出

参考:国税庁 給与所得者の特定支出控除

●第一要件:給与所得控除の2分の1を超えるか

特定支出控除の特例を使うための第一の要件は

その年の1月1日から12月31日の特定支出の合計額が、

給与所得控除の2分の1を超えることです。

特定支出の合計 > 給与所得控除×1/2

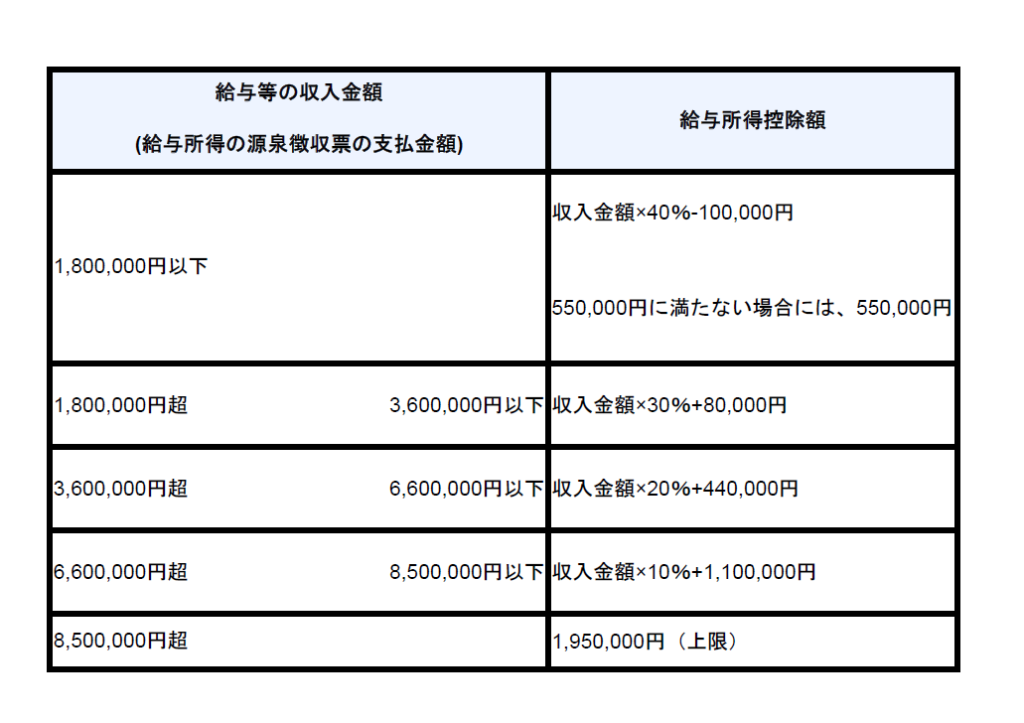

給与所得控除とは、以下の表により計算します。

2020年給与所得控除

たとえば、年収480万円の人であれば

[3,600,000円超 6,600,000円以下]の行に当てはまりますので、

収入金額4,800,000円×20%+440,000円=1,400,000円が給与所得控除の金額です。

よって、

この給与所得控除1,400,000円の2分の1である700,000円を超える特定支出があれば

第一要件クリアです。

●第二要件:会社から証明してもらえるか

特定支出控除の特例を使うための第二の要件は、

その特定支出が、あなたの会社での職務遂行上必要であることについて

会社から証明してもらうことです。

所定の証明書様式がありますので、これを使います。

この様式に特定支出の内容を記載して会社へ提出し、

会社に証明書欄へ記入押印してもらうことのより、

会社からの証明を得ます。

●どれだけ税金が減るか

ここが一番重要です。

控除が増えるのは、

特定支出の合計額が、給与所得控除の2分の1を超える部分です。

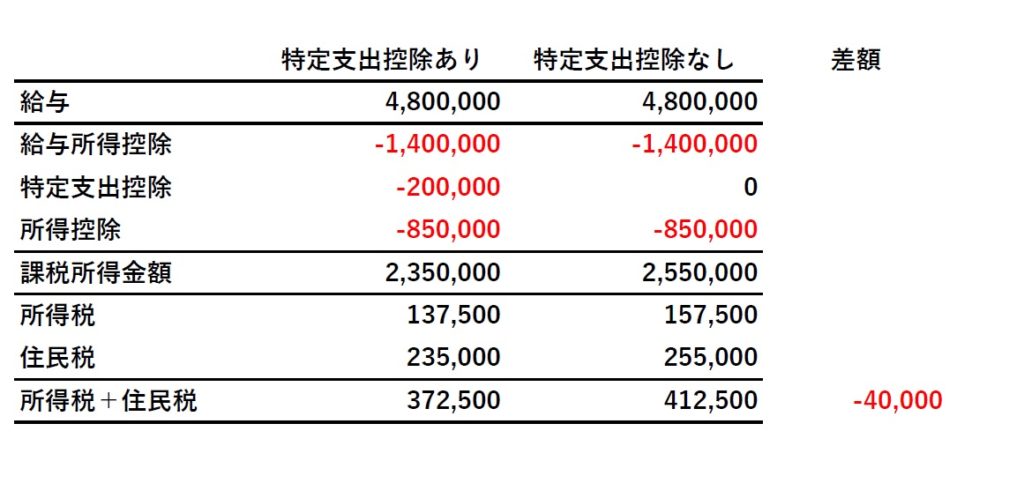

先ほどと同じように年収480万円の人で考えてみます。

・給与所得控除:140万円

・特定支出の合計額:90万円

この場合、特定支出控除の特例により、

90万-70万(=140万×1/2)=20万が控除の上乗せ分です。

基礎控除や社会保険料控除等の所得控除が85万あったとします。

それでは特定支出控除のある・なしで税金を比較してみましょう。

所得税と住民税の合計で、4万円の差がでました。

つまり4万円税金が減ったということです。

※住民税は簡易的に課税所得金額×10%として計算しています。

※所得税は下記の速算表により計算しています。

●特定支出控除を使えるケースは少ないが

これまで、特定支出控除の特例を利用するサラリーマンは非常にまれでした。

先ほどの例では

90万自己負担してるのです。

そして減る税金は4万。これを多いと考えるか少ないと考えるか・・・

年収が多い人は、

給与所得控除も多いので、多額の特定支出がないと特例を利用できません。

それでも、利用できれば、

所得税率が高い(上の速算表を参照)ので

その分減る税金も多い、ということにはなります。

今年2020年から給与所得控除の金額は改正により減りました。

今後も給与所得控除は減額される傾向にあるといわれています。

よって、特定支出控除を使えるケースも増えてくるのかもしれません。

***

ちなみに私は、

これまで実際に特定支出控除を使った人を一人しか見たことがありません。

今回、コロナで自宅にいる時間が増えたことにより

資格取得等の勉強をしようという方は、使える場合があるかもしれませんね。

自主的にテレワークする際の費用などに特定支出控除つかえないかな?

と考えましたが、特定支出の種類に該当するものがない・・・

いまのところ難しそうです。

金額的にも、そこまでいきませんしね。

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------