スポンサーリンク

2020/4/15

夫婦の一方が個人事業主の場合や、

夫婦の両方が個人事業主である場合に注意しないといけないことがある。

前回は、

夫婦間で仕事を依頼した場合、

売上は成立しない

という話であった。

しかしながら、夫婦間で仕事を依頼した場合でも、必要経費になる部分はある。

所得税法56条と照らし合わせて考えてみよう。

●56条と具体例

たとえば、夫Aがデザイン業で、妻Bが税理士業をしていたとします。

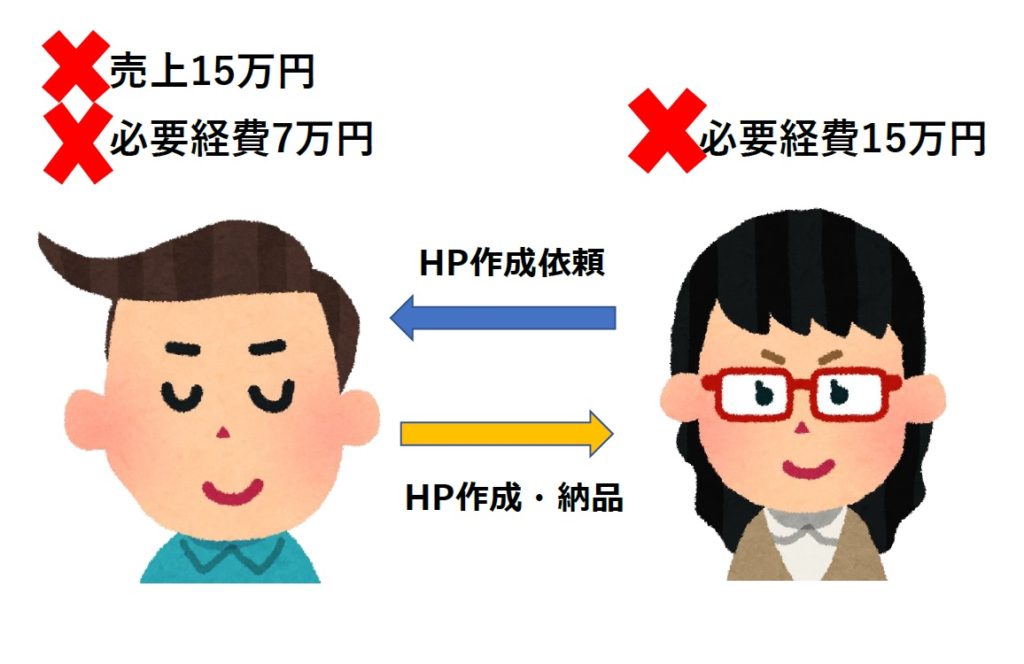

・妻から夫に、事務所ホームページの作成を依頼し、15万円払った。

夫はこのホームページを作成するために、テンプレート代、素材代などで合計7万円の経費を使った。

このケースを()カッコ書きで追記して、所得税法56条に照らし合わせてみましょう。太字を読んでみてください。

居住者(妻)と生計を一にする配偶者(夫)その他の親族が

その居住者(妻)の営む不動産所得、事業所得又は山林所得を生ずべき事業に従事した(税理士業の収入を生むためにホームページ作成をした)ことその他の事由により

当該事業から対価の支払(妻の税理士業からホームページ作成料)を受ける場合には、

その対価に相当する金額(ホームページ作成料15万円)は、

その居住者(妻)の当該事業(税理士業)に係る不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、

必要経費に算入しないものとし、

かつ、

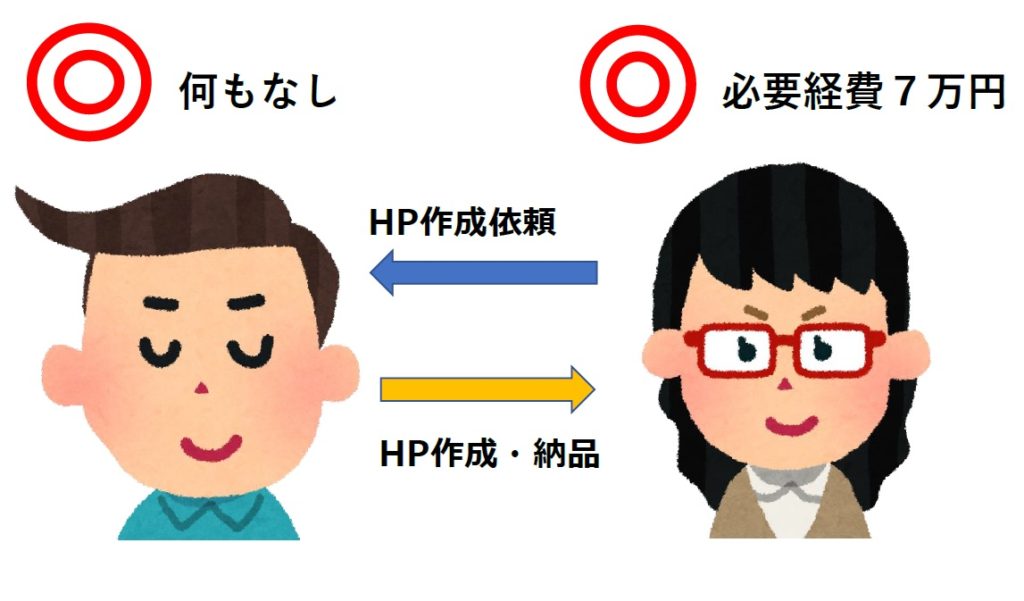

その親族(夫)のその対価(ホームページ作成料15万円)に係る各種所得の金額の計算上必要経費に算入されるべき金額(ホームページ作成のための経費7万円)は、

その居住者(妻)の当該事業(税理士業)に係る不動産所得の金額、事業所得の金額又は山林所得の金額の計算上、必要経費に算入する。

つまり、所得税法56条の前半でこれ↓はダメだといっていて

後半で、これ↓のように扱うよ、といっています。

●なぜこんな法律なのか?

所得税法56条はなぜこのような取り扱いを定めているのでしょうか?

理由は2つです。

(1)家族に所得分担をすることにより、不当に税金を減らそうとする行為の防止のため

(2)生計を一にする家族は、経済生活の基本単位であり、家族単位で所得の大きさを図ったほうが、公平に税金を負担できるとする考え方のため

●不都合ばかりではない

夫婦間で、いち事業主としての取引ができないことに不都合を感じるかもしれません。

しかし、必ずしも不都合なことばかりではないです。

所得税法56条の話でよく出てくるのが

配偶者が契約者となっている家賃のこと。

自宅兼事務所の家賃について、

「配偶者が契約者となっていると自分の経費にできないのでは?」

というご質問をいただくことがあります。

これについても、

所得税法56条の取り扱いにより、

配偶者が契約・支払っている家賃でも、

自分の事業に使用した分は、

自分の個人事業の必要経費とすることができます。

(一方、配偶者側で家賃収入の売上が発生することはない)

***

先の例でいうと、

デザイン業の夫は、妻のためにタダ働き、ということになりますね。

かわいい妻のためだから、しょうがないですね。(特に意味はない)

いやなら赤の他人にお願いすることです。

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------