スポンサーリンク

2020/3/11

最初に言っておくが、配偶者特別控除は、配偶者控除とは違う。

今回は配偶者特別控除の話である。

2018年(平成30年)分から、

配偶者特別控除は大幅に改正されたため、

適用対象者が増えた。

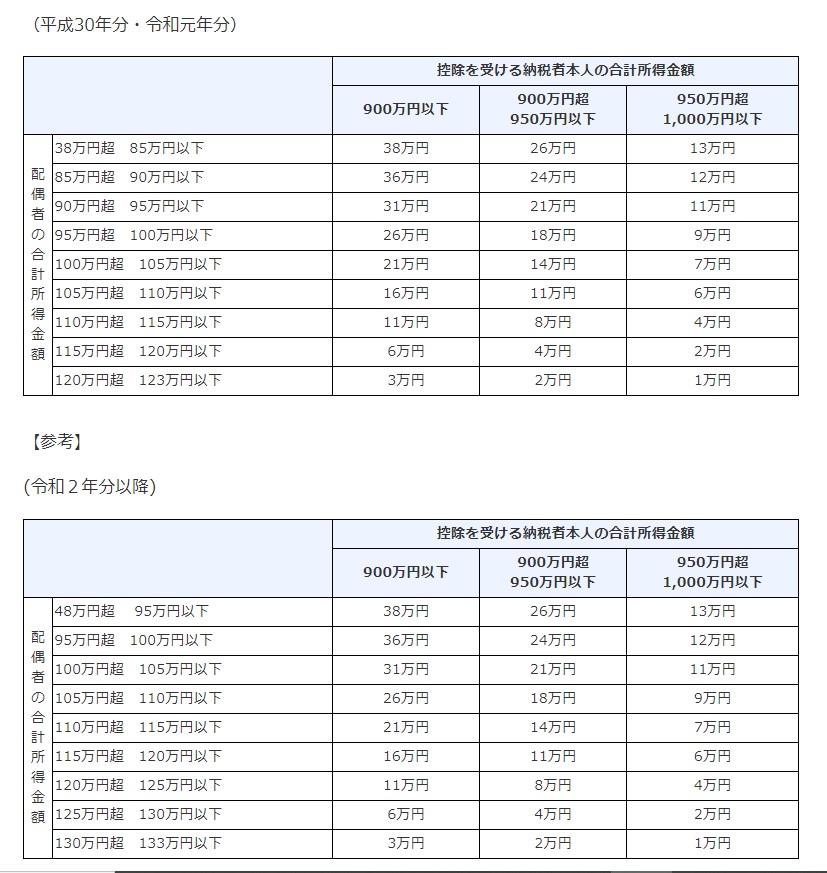

配偶者特別控除の控除額は次の表のとおりである。

国税庁ホームページより

つまり、自分の合計所得金額が1000万以下、

配偶者の合計所得金額が123万以下の場合である。

(ただし、配偶者が青色専従者・白色専従者である場合には適用がない)

適用できるかどうかには

あなたと配偶者の

合計所得金額がいくらかを確認する必要がある。

●合計所得金額とは

合計所得金額とは、

次の(1)から(4)の合計金額のことです。

(1)事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

(2)総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

(3)申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額

(4)退職所得金額、山林所得金額

ただし、繰越控除※を受けている場合は、その適用前の金額をいいます。

※繰越控除

●純損失や雑損失の繰越控除

●居住用財産の買換え等の場合の譲渡損失の繰越控除

●特定居住用財産の譲渡損失の繰越控除

●上場株式等に係る譲渡損失の繰越控除

●特定中小会社が発行した株式に係る譲渡損失の繰越控除

●先物取引の差金等決済に係る損失の繰越控除

●確定申告書を一旦仮作成すると「合計所得金額」がわかりやすい

総合課税の所得のみ(上記の合計所得金額の(1)と(2))であれば、

確定申告書を見ると

どの金額が合計所得金額なのかわかります。

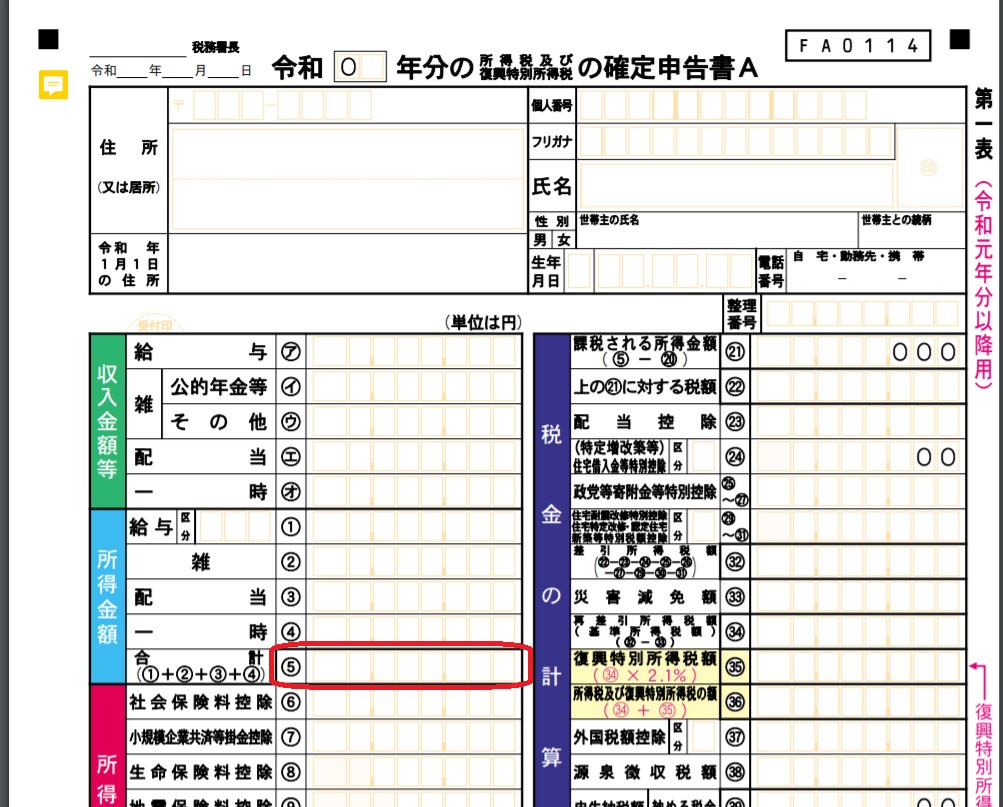

申告書Aなら

所得金額の合計(マル5番)の数字が合計所得金額です。

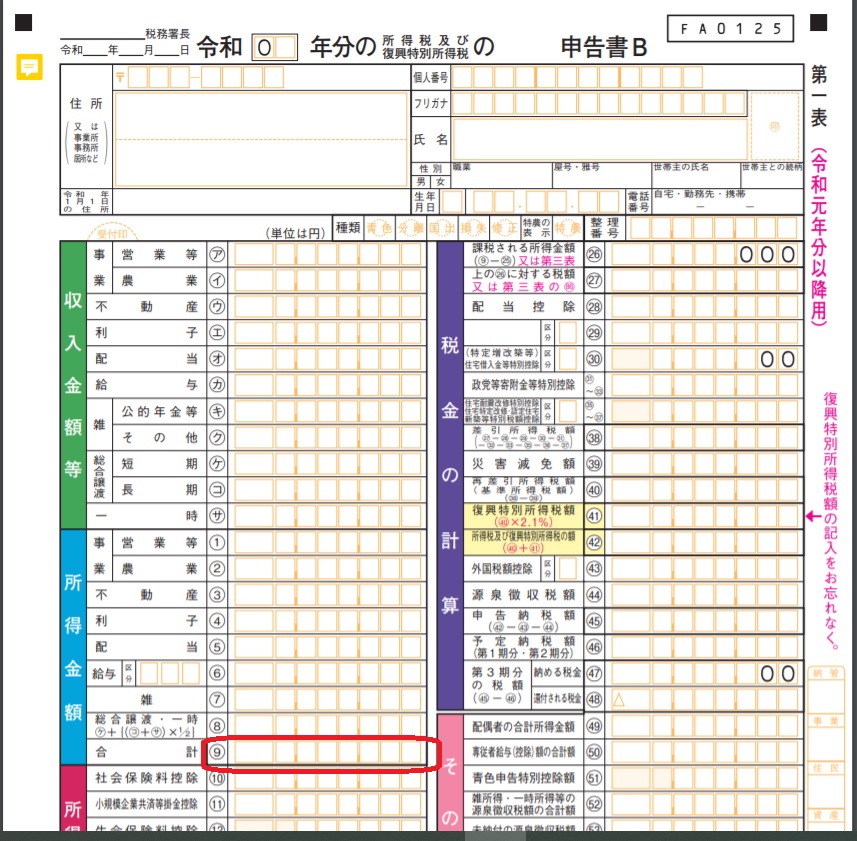

申告書Bなら、

所得金額の合計(マル9番)の数字が合計所得金額です。

●2018年(平成30年)分でも受けられたかも?と思ったら

「ひょっとして2018年分も配偶者特別控除が受けられたのでは??」

という人もいるかもしれない。

その場合は、更正の請求書を提出すれば、2018年分についても

配偶者特別控除を適用できます。

(更正の請求ができる期間は、原則として法定申告期限から5年以内です)

国税庁HPに「更正の請求書・修正申告書作成コーナー」があるので、

こちらを利用して更正の請求書を作成してみてはいかがでしょう。

***

最近たまたま、いろんな方面から配偶者特別控除の話があったので、

今回書いてみました。

ご夫婦2人ともが確定申告する場合は、

配偶者特別控除をどちらか一方で適用できないか、

申告書を作成しながら検討することがあります。

分離課税や繰越損失があるときは要注意です。

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------