スポンサーリンク

2020/2/7

個人事業主が、

自宅の一部を仕事で使っている場合は、

自宅建物の減価償却費のうち、

その仕事で使っている部分の割合を

事業の経費とすることができる。

一方、

住宅ローン控除は、

居住用部分にのみ適用があるので、

仕事で使っている部分の割合は

控除が受けられない。

しかしながら、

居住用として使用している部分が

おおむね90%以上ならば、

自宅のすべてを居住用として使っているものとして

住宅ローン控除を100%受けることができる。

●住宅ローン控除は大きい

年末調整や確定申告の計算をしていると、

住宅ローン控除がいかに大きい控除であるか実感します。

(それだけローンも大きいわけですが)

個人事業主としての所得が大きくないケースでは、

自宅減価償却費等をたくさん計上しようとするより、

住宅ローン控除を100%受けたほうが有利な場合があります。

もちろん、実際の居住用割合で計算するのが大原則なのですが、

もし仕事で使っている割合が10%以下ならば、

住宅ローン控除は満額使える、

というのは覚えておいて損はないです。

●国税庁の確定申告書等作成コーナーでは自動計算してくれる

国税庁の確定申告書等作成コーナーで住宅ローン控除を計算すると、

事業用割合が10%以下の場合は

住宅ローン控除を満額の100%として自動計算してくれます。

わたしはこのように自動計算されることを初めて知りました。

実際の画面を見てみましょう。

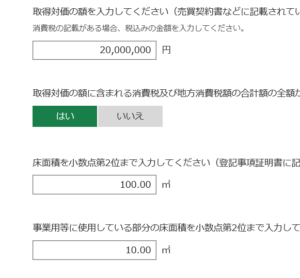

住宅取得価格が2000万。

住宅ローンの年末残高が1800万。

住宅ローン控除を満額で受けられる場合は18万の控除となるケースです。

事業用割合をこのように10%(100㎡のうち10㎡)として入力します。

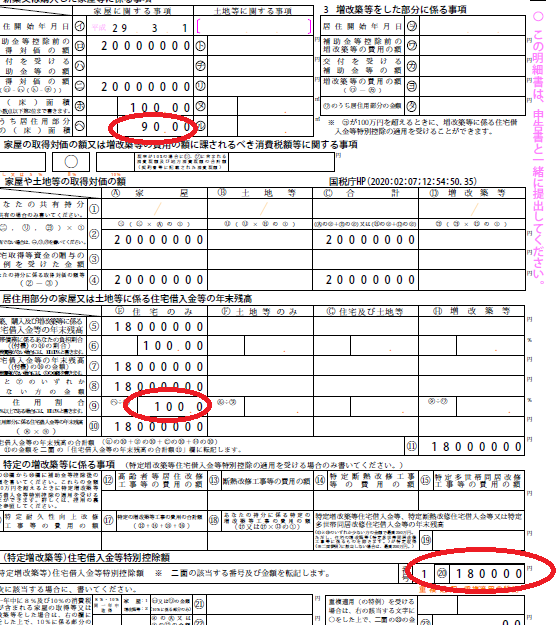

すると計算書では

居住用割合が100%で計算され、控除額が18万と出ています。

●事業用割合が20%の場合は

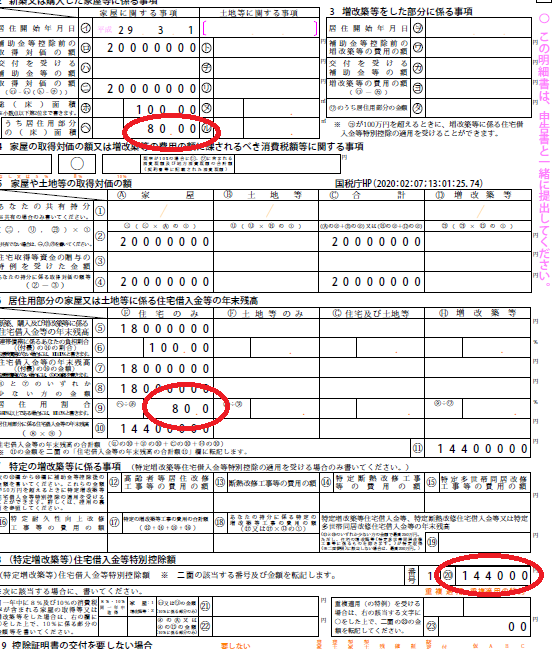

続いて、事業用割合が20%の場合です。

この場合は居住用割合が80%となりますので、

住宅ローン控除も18万×80%=144,000円となっています。

この自動計算は、

どの申告ソフトでも対応しているかどうかわかりません。

(JDLは対応していました)

事業用割合が10%以下の人は気を付けてみてくださいね。

***

ちなみに

国税庁の確定申告書等作成コーナーで試してみたところ、、

事業割合が

10.01%だと控除180,000円(100%)

10.09%だと控除180,000円 (100%)

10.10%だと控除161,800円 (89.9%)

となりました。

「居住用割合がおおむね90%以上」というのは、

事業用割合が10.09%まで

ということが発覚しました。

あくまでこの計算コーナーの形式上において、ということだとは思いますけどね。

こういうの試すの結構楽しい。

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------