スポンサーリンク

2014年4月24日

銀座の高級クラブが源泉所得税の脱税容疑で告発されたとか。

源泉所得税と言えば給料から天引きされる所得税が代表ですね。

源泉所得税の納付は、

原則、支払月の翌月10日までにすることとなっています。

支払が毎月あれば、毎月翌月に納付します。

源泉所得税には納期の特例という制度もあります。

これは従業員が常時9人以下の会社が申請を出した場合に認められる制度で、

1月-6月までの分:納期限7月10日

7月-12月までの分:納期限1月20日

というふうに半年分をまとめて納付する制度です。

ただし、

給与、賞与、退職金、税理士報酬、弁護士報酬、司法書士報酬などから

源泉徴収した所得税に限られます。

つまり、納期の特例を受けていても、

個人の外注先に支払って源泉徴収した税金は、

必ず翌月10日までに納付しなければなりませんのでご注意ください。

ちなみに納付書が異なります。

源泉所得税の納付書は下記の7種類あります。

・給与所得等(税理士等含む)

・報酬・料金

・配当等

・非居住者等

・利子等

・定期積金の給付補てん金等

・上場株式等の源泉徴収選択口座

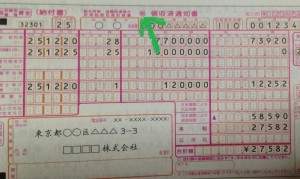

納付書を良く見ると

緑の矢印の先に「マル給」と書かれていますが、これが給与所得用です。

報酬・料金の納付書はここが「マル報」となっています。

外注先の支払いが原稿料などでしたら、この「マル報」を使用して納付します。

今期はじめて配当をすることになったとか、

今月たまたま非居住者に給与を払ったとか、

そんな場合は、

該当の納付書を最寄りの税務署でもらってくるか、

税務署へ返信用封筒を付けて郵送依頼してください。

(電子納付をされている方は必要ありませんが)

ところで冒頭の銀座クラブの源泉所得税ですけれども、

ホステスへ支払った際に源泉した所得税をごまかしていたようです。

クラブがホステスへ支払う場合も

クラブ側は所得税を源泉徴収する義務があります。

ホステス側は個人事業主なのです(そのクラブの従業員を除く)。

なので普通は確定申告します。

確定申告された源泉所得税と、クラブ側が納付していた源泉所得税が違っていたら

まあバレますよね。

集計の手間はかかりそうですが。

実際どのようにされていたのかは存じませんが、

源泉所得税は他人から預っている他人の所得税なので、

預った分をそのまま納付しましょう。

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------