スポンサーリンク

2013年12月19日

私事で恐縮ですが、今年結婚しました。

どうもどうも。

そこで結婚後に税金の取り扱いがどう変わるか、今回は所得税に焦点を絞って考えてみました。

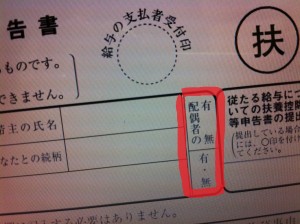

やっぱりまずは扶養控除等申告書の『配偶者有無』欄じゃないでしょうか。

よく上にマル打っちゃう人がいますけれども。

さて、それでは、例えば寿退社した女性(A子)を想定してみます。

夫は会社員。A子も元会社員でした。

2人は年末までに婚姻届を提出し、法律上も夫婦となっています。

以下、夫もA子も会社からもらう給与所得以外の収入はないものとしてお話します。

●配偶者控除 【控除額】380,000円

A子の今年の給与所得が年間合計103万以下ならば夫の扶養に入されていることになり、

夫は配偶者控除が受けられます。

この場合、夫の扶養控除等申告書の『控除対象配偶者』欄にA子の名前等を記入する必要があります。

●配偶者特別控除 【控除額】30,000円~380,000円

A子の今年の給与所得が年間合計103万-141万の間ならば、

夫は配偶者特別控除が受けられます。

この場合、夫の保険料控除申告書の右側部分である『配偶者特別控除申告書』欄に記入する必要があります。

ただし、夫の年収が12,315,790円を超えているときは、この控除を受けられません。

●老人配偶者控除 【控除額】480,000円

A子が配偶者控除の条件を満たし、かつ70歳以上の場合、

夫は老人配偶者控除を受けられます。

この場合、夫の扶養控除等申告書の『控除対象配偶者』欄にA子の名前等を記入し、

さらに『老人控除対象配偶者又は老人扶養親族』欄に○印を付ける必要があります。

●障害者控除 【控除額】一般270,000円、特別(別居)400,000円、特別(同居)750,000円

A子が配偶者控除の条件を満たし、かつ障害者である場合、

夫は障害者控除を受けられます。

この場合、夫の扶養控除等申告書の『障害者、寡婦、寡夫又は勤労学生』欄の該当する欄に○印を付ける必要があります。

●生命保険料控除 【控除額】最高120,000円

A子が配偶者控除の条件を満たし、

A子が契約者で受取人がA子or夫or親族となっている生命保険料(個人年金の場合は受取人がA子or夫のみ)があり、

夫がその掛け金を負担している場合、

夫は負担した掛け金について生命保険料控除が受けられます。

この場合、夫の保険料控除等申告書に詳細を記入し控除証明書を添付する必要があります。

ただし、掛け金を負担してない人(A子)が満期等で保険金を受領する際は贈与税や相続税の対象になります。

————————————

上記で書いた【控除額】というのは、減額される税額のことじゃありません。

それに税率を掛けるのです。

税率は収入によって5%から40%の幅があります。

年収500万程の人なら税率が10%くらいなので、控除額×10%くらいは税金が減るということです。

年末調整で還付される場合が多いと思います。

とまあ、こんな風に控除例を書き出してみましたが、

結婚後も普通に働いている女性は、

扶養控除等申告書に書く姓が変わるだけで、あとは変わりません。

なーんだ。

のちのち何かしらで影響出てきますけどもね。

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------