スポンサーリンク

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすくするために一部簡易的な表現をしていることがあります。

2021/6/25

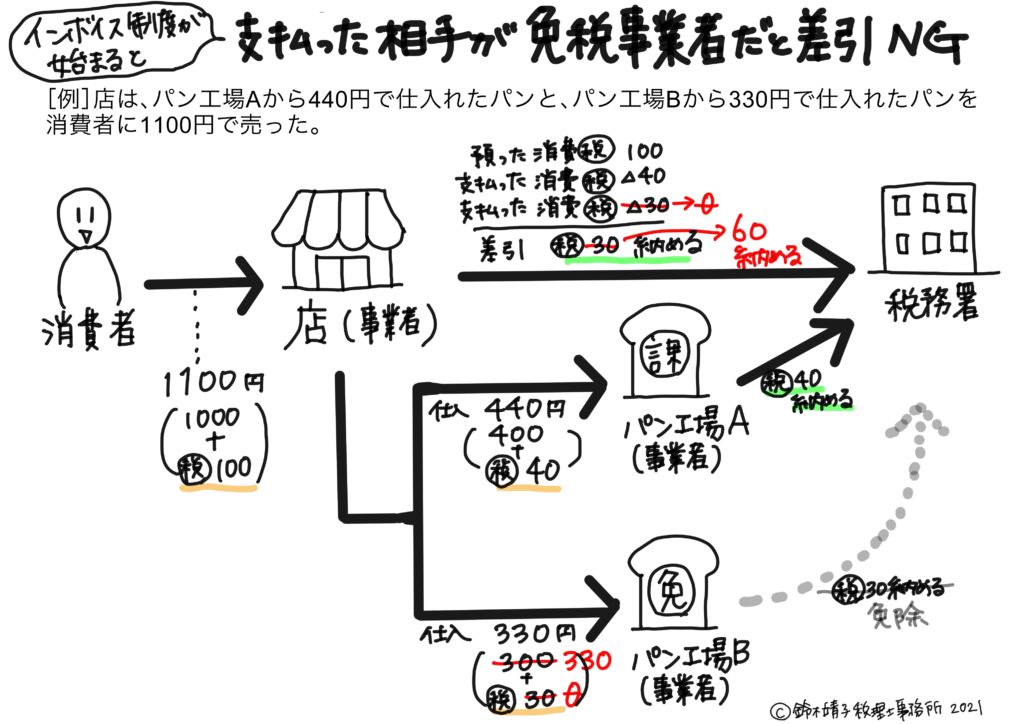

●インボイス制度が始まると誰が影響を受けるのか

まずは前回のおさらいです。

インボイス制度が始まると、

[預った消費税]から差し引くことができるのは、

インボイスの登録事業者である課税事業者へ[支払った消費税]だけです。

免税事業者はインボイスの登録事業者になれませんので、

免税事業者へ[支払った消費税(の相当額)]は、[預った消費税]から差し引くことができなくなります。

【現在】

[預った消費税]-[支払った消費税] =納付する消費税

【インボイス制度が始まると】

[預った消費税]-[インボイス登録事業者へ支払った消費税] =納付する消費税

では、この下の図で誰が影響を受けているのでしょうか?

それは、店です。

店は消費税を納める義務のある課税事業者です。

納める消費税が30円→60円に増えています。

これは、免税事業者であるパン工場Bへ支払った仕入代金330円の内訳が次のように変わったから。

【現在】

[仕入高 300円]+[支払った消費税 30円]=330円

【インボイス制度が始まると】

[仕入高 330円]+[支払った消費税 0円]=330円

免税事業者へ[支払った消費税(の相当額)]は、[預った消費税]から差し引くことができませんので、

仕入高が増えました。

店は、仕入高が増える(300⇒330)ので、利益が減ってしまいます。

でもこれ、

パン工場Bが免税事業者でなければ仕入代金の内訳は変わりませんでしたよね?

納める消費税も増えませんでしたよね?

ということは、

インボイス制度が始まると影響を受けるのは、

免税事業者へ仕入・経費の支払をしている課税事業者(消費税を納める義務のある事業者)、

ということになります。

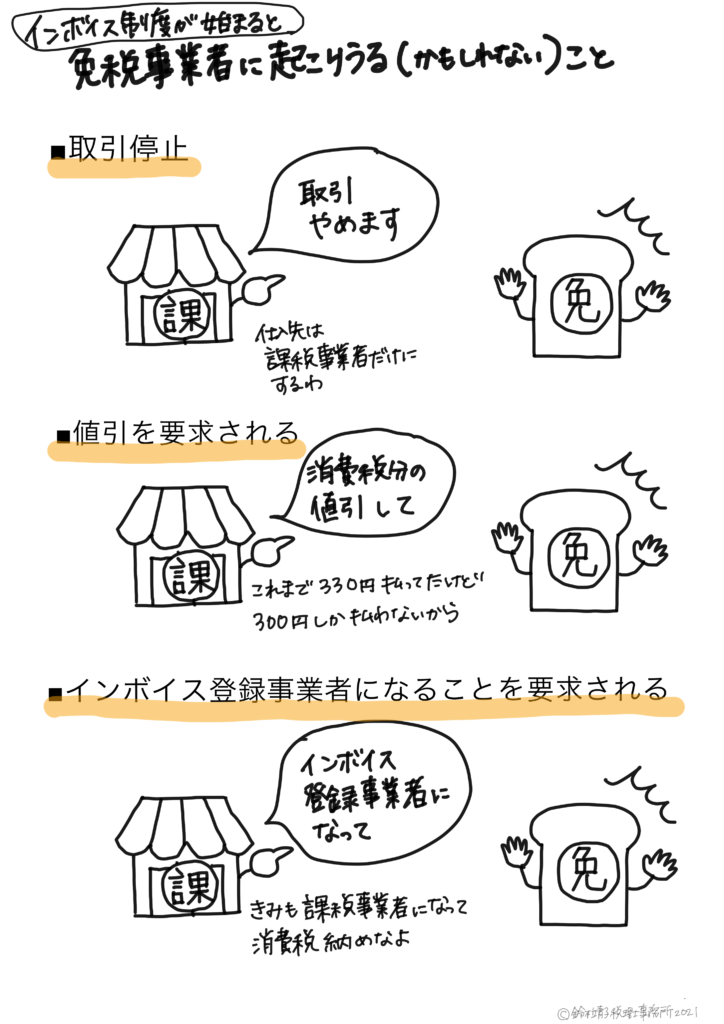

●免税事業者に起こりうること

インボイス制度が始まると影響を受けるのは、

免税事業者へ仕入・経費の支払をしている課税事業者でした。

では、この課税事業者はインボイス制度開始前にどのような行動をとるでしょうか?

考えられるのは

■免税事業者との取引停止

■免税事業者へ消費税相当額の値引きを要求

■免税事業者へインボイス登録事業者になるよう要求

現時点(2021年6月)では、

下請法や独占禁止法などでこれらを防止するための明確な規定は無いようです。

このように、インボイス制度が始まると、

免税事業者でも消費税と無関係ではいられなくなるのです。

そこで、免税事業者としては、

問題なく現状通りの取引を続けたいのなら

課税事業者になりインボイス登録事業者となることを検討する必要があります。

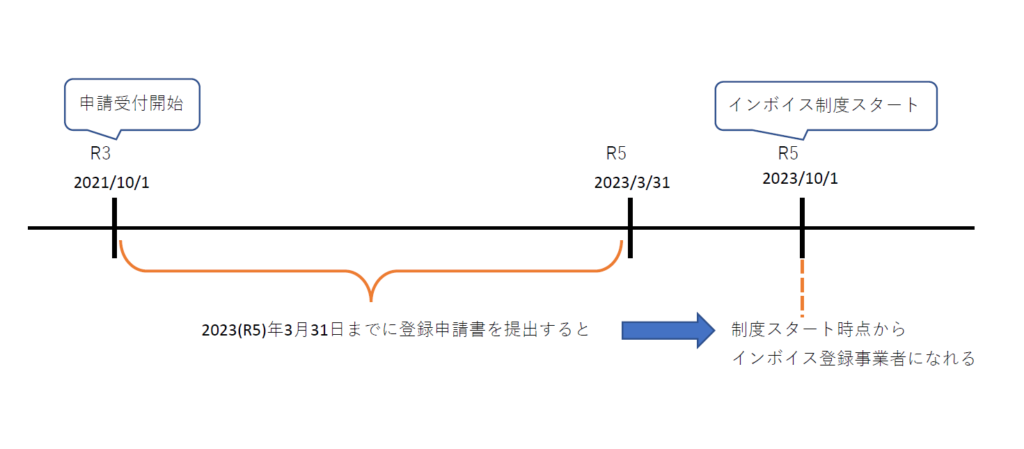

●今は、インボイス登録事業者になるかどうかの検討段階

2023年10月のインボイス制度開始時点で

インボイス登録事業者になっているためには、

2021年10月1日から2023年3月31日までの1年6か月の期間内に申請書を税務署へ提出する必要があります。

今年の10月からもう登録の受付が開始されるのです。

しかしながら慌てないでいただきたいと思います。

今は検討段階です。

(このブログを書いているのは2021年6月時点)

■得意先が課税事業者かどうか

売上の相手先が課税事業者かどうかを考えてみましょう。

相手先が個人(事業をしていない個人)や、免税事業者だけであれば、インボイス登録事業者にならなくても問題ないケースもあります。

■業界の動き

ご自身の事業の業界が、インボイス制度でどのような対応をとるのか、

様子を見ましょう。

業界全体の流れに沿ったほうが取引を継続しやすいでしょう。

■制度の変更があるかもしれない

インボイス制度は2023年10月に開始予定ですが、延期になる可能性も無いわけではありません。

また、免税事業者への負担は問題視されていますので、

新たな救済措置がとられる可能性もあります。

■自分の事業状況や負担の把握

インボイス登録事業者になれば、消費税を納める課税事業者にならなくてはいけません。

消費税をどのくらい納めるのか?

経理手続きから消費税の申告までの流れなども把握しましょう。

料金改定も検討が必要かもしれません。

また、免税事業者であるかどうかの判定は2年前の売上高(正確には課税売上高)が基準になります。

たとえば、個人事業者がインボイス制度開始の2023年10月時点で免税事業者であるかどうかは、

今年2021年の売上高が基準になるということです。

今年2021年の売上高が1000万円超であれば、

2023年はすでに課税事業者になっている、ということもあります。

●免税事業者のままでも問題ないケース

免税事業者のままでも問題ないケースもあります。

こういったケースでは、わざわざインボイス登録事業者になる必要はないです。

■個人(事業をしていない個人)や、免税事業者へ直接販売・サービスする

(例)

・理美容院

・幼児教室、学習塾

・リラクゼーション・マッサージ

■売上が消費税の「非課税対象となる取引」に該当する

(例)

・住居の賃貸

・健康保険や介護保険の対象となる医療サービス

[参考]国税庁HP 「非課税となる取引」

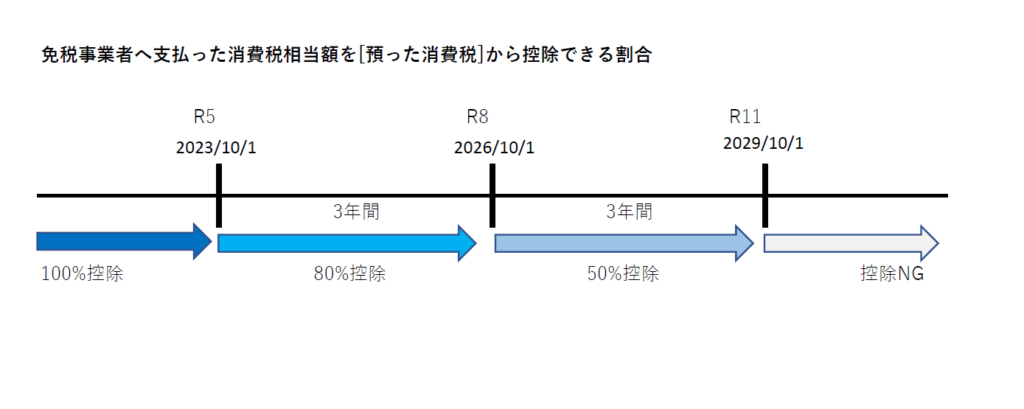

●(補足)いちおう経過措置もあります

インボイス制度開始後6年間は、

制度変更後のショックをやわらげるための経過措置が設けられています。

課税事業者が免税事業者へ仕入経費を支払った場合も

一部は[預かった消費税]から差し引けるようにしましょう、というもの。

前半の3年間では80%、後半の3年間では50%を差し引くことが可能です。

ただ、個人的な意見としましては、

わざわざこの経過措置の対象を分けて経理するのは手間が増えますし、

結局は免税事業者へ支払った場合に[預かった消費税]から差し引ける金額は減るのですから、

この経過措置があるからといってインボイス制度開始後6年間のんびりしているわけにもいかないのでは?と。

***

≪あとがき≫

現在は、免税事業者が販売等するときに消費税分を請求しても問題ありません。

免税事業者は、預った消費税を税務署に納めませんが、

支払った消費税は自己負担なので。

「高い」と思われれば結局売れないわけですし。

しかしながら、インボイス制度が始まった後に

免税事業者が「本体価格10000円+消費税1000円、ご請求金額11000円」というような請求書を出して、

その請求書に登録事業者番号が書かれてなかったら、、、、

なにか言ってくる取引先はいるかもしれませんね。

≪さいきんのあたらしいこと≫

・新しいスマートウォッチ(盤面が丸くて大きいので息子がコナンくんの真似をしたがる)

・Amazon Music Unlimited(アレクサで聞ける音楽が増えました)

・Woltのデリバリー(家に届けてくれる時も非対面がデフォルトなんですね)

***

スポンサーリンク

★お読みいただきありがとうございました! ご依頼・ご相談はこちらから↓↓↓お願いいたします。 ※鈴木靖子税理士事務所のHPへとびます。 ------------------

[…] 次回に続きます。 […]